En el contexto económico que atravesamos a raíz del Covid-19, tanto conocer la situación actual como realizar previsiones acerca de la situación de los próximos meses son claves para capear la situación económica que tendremos en los próximos meses.

Desde Dinamiza Empresas tenemos claro que una buena contabilidad es la base para realizar un correcto análisis económico-financiero que nos permita afrontar decisiones: invertir o desinvertir en nuevos activos, solicitar o amortizar financiación, la duración de un ERTE, contratar o reducir plantilla o incluso presentar un concurso de acreedores.

Para tomar este tipo de decisiones estratégicas, las empresas y profesionales deben realizarlo desde un punto de vista analítico y objetivo. Para ello debemos usar el análisis económico-financiero, que marcará la dirección financiera del negocio. El decálogo para realizar una dirección financiera eficiente será:

1.- Cierre periódico de los estados financieros

2.- Fondo de maniobra

3.- Cash Flow

4.- Análisis de Ratios

5.- Punto de equilibrio

6.- Rentabilidad Financiera Rentabilidad Económica

7.- Elaboración de un Cuadro de Mando

8.- Control presupuestario

9.- Contabilidad Analítica

10.- Gestión del Riesgo de Crédito

CIERRE PERIÓDICO DE LOS ESTADOS FINANCIEROS

El balance de situación es una foto fija de la situación del negocio, mientras que la cuenta de resultados representa el resultado de las operaciones realizadas en un periodo de tiempo determinado. En demasiadas ocasiones la elaboración de los estados financieros (“la contabilidad”) se limitan a cumplir con la legalidad fiscal y mercantil, sin ser utilizada, o limitándose su uso, a ser revisada una vez al año para ver cual será el resultado fiscal del año cerrado. Para evitar este error financiero básico, desde Dinamiza Empresas recomendamos que las empresas realicen un cierre contable periódico (preferiblemente mensual). Aunque al menos, se debe realizar de forma trimestral, de forma que los estados financieros obtenidos sirvan de base para la realización de un seguimiento periódicos de la marcha del negocio.

FONDO DE MANIOBRA

El fondo de maniobra, capital circulante, o fondo de rotación, se calcula como la diferencia entre el Activo Corriente y el Pasivo Corriente:

Fondo de maniobra = Activo corriente – Pasivo corriente

Activo corriente son aquellos bienes y derechos que se transformarán en dinero en un periodo inferior a un año. Estos son las existencias, derechos de cobro pendientes (con Clientes, con admon pública, etc) y tesorería.

Pasivo corriente son las obligaciones de pago a corto plazo (proveedores, préstamos a corto, otras deudas exigibles a corto) es decir, deudas que son exigibles en un plazo menor de un año.

Por tanto, el Fondo de Maniobra es la diferencia entre el dinero que generaremos en un periodo inferior a un año y las obligaciones de pago que tenemos en dicho periodo, referido siempre a una fecha concreta.

Con carácter general, el resultado de la fórmula ha de ser positivo, ya que un fondo de maniobra negativo viene a indicarnos que el importe de las deudas que vencen a corto plazo es mayor que el importe que generaremos de liquidez en el mismo plazo.

Si bien esta es una regla general, existen empresas que pueden sobrevivir con fondos de maniobra negativos.

En la situación actual, este indicador puede verse significativamente o drásticamente reducidos, al mermar la tesorería y los derechos de cobro por la caída de la facturación, por lo que será conveniente hacer un seguimiento mensual del fondo de maniobra, para mantenerlo siempre por encima de 1.

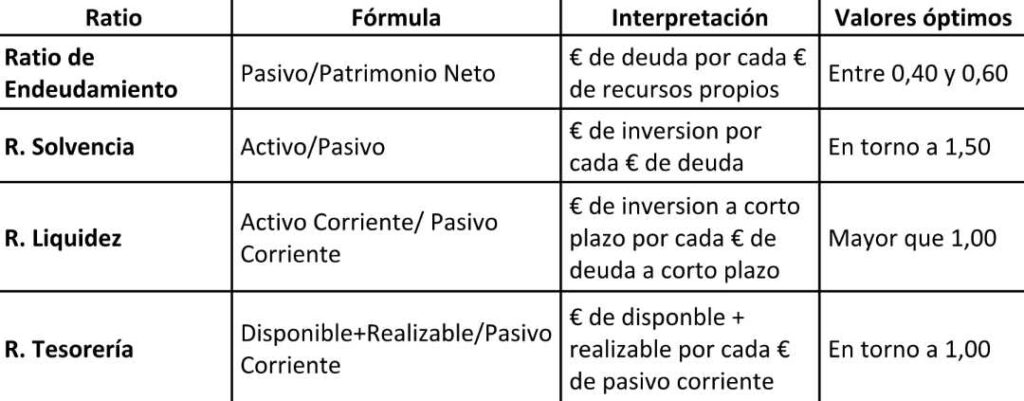

ANÁLISIS DE RATIOS

Los ratios financieros o contables son relaciones entre las distintas partidas contables que forman los estados financieros. Los resultados obtenidos de los ratios son comparados con los resultados óptimos o referencias, generalmente aceptadas, para dichas relaciones. Los ratios son utilizados por directores financieros y gerentes para evaluar tanto la liquidez como la solvencia del negocio en cuestión, y así optimizar los recursos financieros de la empresa. Los ratios más usados son:

CASH FLOW

A menudo las empresas confunden el beneficio con la liquidez, de manera que es posible tener beneficios y problemas de liquidez, así como, tener una abundante liquidez y registrar pérdidas. En finanzas se entiende por flujo de liquidez o flujo de caja (en inglés cash flow) los flujos de entradas y salidas de caja o efectivo, en un periodo dado. Es decir, este indicador nos muestra cómo se ha generado, o cómo se ha gastado el dinero.

El flujo de caja es la acumulación neta de activos líquidos en un periodo determinado y, por lo tanto, constituye un indicador importante de la liquidez de una empresa. Los flujos de liquidez o Cash Flow se compone de tres tipos de flujos:

- Cash Flow Operativo: efectivo neto generado o consumido como resultado de las actividades económicas ordinarias.

- Cash Flow de Inversión: efectivo neto generado o consumido considerando los gastos en inversión en activos. (Ej: la compra de maquinaria nueva, inversiones o adquisiciones.)

- Cash Flow de Financiación: efectivo generado o consumido como resultado de actividades financieras, tales como recepción o pago de préstamos, emisiones o recompra de acciones y/o pago de dividendos.

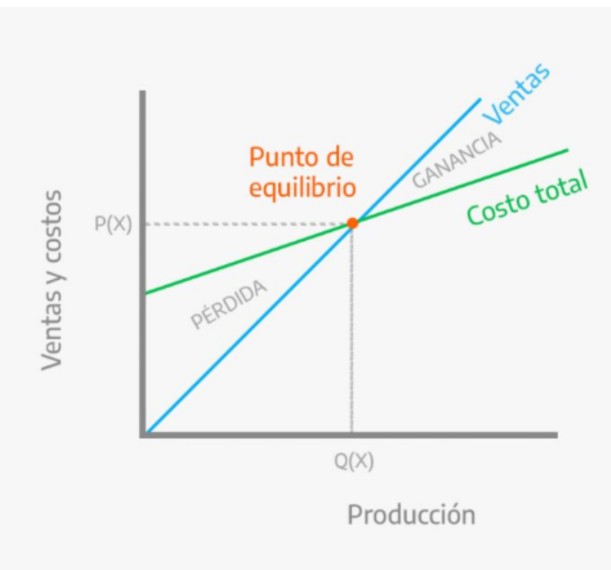

PUNTO DE EQUILIBRIO

Es el nivel de ventas a partir del cual, se empieza a obtener beneficios: el nivel de ventas que cubren los costes totales de una empresa. Por tanto, en el punto de equilibrio, el beneficio es igual a cero, es decir, la empresa no gana dinero, pero tampoco lo pierde.

El cálculo del punto de equilibrio nos permitirá conocer cual es el nivel de ventas necesario para cubrir costes, por lo que, ante disminuciones de ventas, sabremos si estamos en pérdidas o beneficios, ayudando a una mejor toma de decisiones en el negocio como cerrar una línea de negocio o producto concreto.

RENTABILIDAD FINANCIERA Y ECONÓMICA

La rentabilidad financiera (ROE) mide la capacidad que tienen los fondos propios de la empresa para generar beneficios, es decir, la rentabilidad de los accionistas. Relaciona el beneficio económico con los fondos propios de la empresa. Su cálculo se determina por:

ROE = Beneficio neto después de impuestos / Fondos propios

La rentabilidad económica (ROI) mide la capacidad que tiene el valor del total de inversiones de la empresa de generar beneficio, es decir, la rentabilidad de las inversiones realizadas. Relaciona el beneficio generado con la inversión realizada.

ROI = Beneficios / Activos medios

Este ratio mide la capacidad para generar valor, relacionando la cifra de beneficios con el tamaño de la empresa.

Comparando el ROE de varios años se puede medir si un mayor grado de endeudamiento en la empresa va acompañado del mantenimiento o aumentos de la rentabilidad para el accionista, o si, por el contrario, este crecimiento está implicando un progresivo deterioro en sus niveles de rentabilidad.

Comparando el ROI de varios años se puede medir si el tamaño creciente de una empresa va acompañado del mantenimiento o aumentos de la rentabilidad o si, por el contrario, este crecimiento está implicando un progresivo deterioro en sus niveles de rentabilidad.

ELABORACIÓN DE CUADRO DE MANDOS

Todos los indicadores se deben recoger en un cuadro de mandos que nos permita observar en uno o varios paneles la evolución y marcha general de la empresa. Lo ideal es que este cuadro de mando agregue la información de forma automática, y que este permanentemente actualizado. Se trata de tener una herramienta que facilite tomar decisiones identificando rápidamente los cambios positivos o negativos que afecten al negocio.

La llegada de la digitalización y las herramientas de inteligencia de negocio permite que estas herramientas, pensadas inicialmente para grandes empresas, estén al alcance de pymes y emprendedores.

ELABORACIÓN Y CONTROL PRESUPUESTARIO

Uno de los déficits más importantes en las pymes y emprendedores es la falta de un presupuesto anual de su negocio. El presupuesto es una herramienta financiera que permite a la gerencia definir adecuadamente los objetivos de su empresa y controlarlos. Para cumplir con su misión es importante llevar a cabo de manera adecuada su elaboración y control periódico.

CONTABILIDAD ANALÍTICA

La Cuenta de Pérdidas y Ganancias nos aporta el resultado total del negocio, pero en prácticamente la totalidad de los negocios existen varias líneas de negocio, varios productos, proyectos, etc.

Desglosar la cuenta de resultados en las distintas líneas, productos, proyectos, o delegaciones, resulta clave para la toma de decisiones acertada, ya que nos permite observar los resultados desglosados.

La contabilidad analítica o contabilidad de costes desglosa la cuenta de pérdidas y ganancias en función de cómo se distribuyen los costes e ingresos de una empresa para generar información de uso interno y tomar mejores decisiones empresariales. Es una contabilidad que distribuye los gastos e ingresos de cada línea de negocio, producto, departamento, cliente… para calcular resultados por separado.

GESTIÓN DEL RIESGO DE CRÉDITO. POLÍTICA DE RIESGOS

Si vendes a crédito, máxime en tiempos de crisis se hace fundamental, establecer un sistema de gestión de riesgo de crédito que fije y determine las acciones y procedimientos a realizar para las ventas a crédito. El Riesgo del Crédito se refiere a la probabilidad de pérdida debido al incumplimiento en los pagos de cualquier tipo de deuda de parte de un cliente. La gestión del riesgo del crédito es la práctica de mitigar esas pérdidas.

La Gestión del Riesgo de Crédito se define como un conjunto de acciones y procedimientos tendentes a evitar o mitigar las situaciones de incumplimientos de pagos. Dicho conjunto de acciones y procedimientos se deben recoger en una Política de Gestión de Riesgo de Crédito, que debe ser conocida y aprobada por la gerencia de la empresa.

Analizar la situación financiera de los clientes, consultar registros de morosidad (RAI, ASNEF, etc), fijar límites y vencimientos máximos, formalizar las operaciones de manera adecuada, o la contratación de un seguro de crédito, son actuaciones propias en la gestión del riesgo de crédito, actuaciones estas que en tiempos de pandemia se vuelven cruciales para preservar la solidez financiera y patrimonial de un negocio.

Con Dinamiza Empresas puedes externalizar total o parcialmente las funciones propias de la dirección financiera, permitiéndote en tu negocio, una Dirección Financiera profesional, a un coste asumible.